Información Exógena 2024

La información exógena es un conjunto de datos que las empresas colombianas están obligadas a presentar a la Dirección de Impuestos y Aduanas Nacionales (DIAN) anualmente. Esta información incluye detalles sobre sus transacciones con terceros, como pagos a proveedores, retenciones en la fuente y salarios de empleados. La DIAN utiliza esta información para verificar el cumplimiento tributario de las empresas.

Escuchar Versión Audible

¿Quiénes están obligados a presentar información exógena en 2024?

DIAN Resolución 000162 del 31 de octubre de 2023, Deberán suministrar información, los siguientes obligados:

- Las entidades públicas o privadas que celebren convenios de cooperación y asistencia técnica para el apoyo y ejecución de sus programas o proyectos, con organismos internacionales.

- Las entidades vigiladas por la Superintendencia Financiera de Colombia, las cooperativas de ahorro y crédito, los organismos cooperativos de grado superior, las instituciones auxiliares del cooperativismo, las cooperativas multiactivas e integrales y los fondos de empleados que realicen actividades financieras.

- Las bolsas de valores y los comisionistas de bolsa.

- Las personas naturales y sus asimiladas que durante el año gravable 2022 o en el año gravable 2023, hayan obtenido ingresos brutos superiores a quinientos millones de pesos ($500.000.000); y la suma de los Ingresos brutos obtenidos por rentas de capital y/o rentas no laborales durante el año gravable 2022 superen los cien millones de pesos ($100.000.000). Los del régimen Simple que durante el año 2022 o en el año 2023 hayan obtenido ingresos brutos superiores a $500.000.000.

- Las personas jurídicas y sus asimiladas y demás entidades públicas y privadas que en el año gravable 2022 o en el año gravable 2023 hayan obtenido ingresos brutos superiores a cien millones de pesos ($100.000.000).

- Las personas naturales y sus asimiladas que perciban rentas de capital y/o rentas no laborales, las personas jurídicas y sus asimiladas, entidades públicas y privadas, y demás obligados a practicar retenciones y autorretenciones en la fuente a título del Impuesto sobre la Renta, impuesto sobre las ventas (IVA) y Timbre, durante el año gravable 2023.

- Establecimientos permanentes de personas naturales no residentes y de personas jurídicas y entidades extranjeras.

- Las personas o entidades que celebren contratos de colaboración tales como consorcios, uniones temporales, joint ventures, cuentas en participación con entidades públicas y quienes celebren otros contratos como mandato, administración delegada, contratos de exploración y explotación de hidrocarburos, gases y minerales.

- Los entes públicos del Nivel Nacional y Territorial del orden central y descentralizado contemplados en el artículo 22 del Estatuto Tributario, no obligados a presentar declaración de ingresos y patrimonio.

- Los Secretarios Generales o quienes hagan sus veces de los órganos que financien gastos con recursos del Tesoro Nacional.

- Los obligados a presentar estados financieros consolidados.

- Las Cámaras de comercio.

- La Registraduría Nacional del Estado Civil.

- Los Notarios con relación a las operaciones realizadas durante el ejercicio de sus funciones.

- Las personas o entidades que elaboren facturas de venta o documentos equivalentes.

- Las alcaldías, los distritos y las gobernaciones.

- Las autoridades catastrales

- Los responsables del Impuesto Nacional al Carbono

- Las entidades que otorgan reconocen, registran, cancelan o suspenden personerías jurídicas.

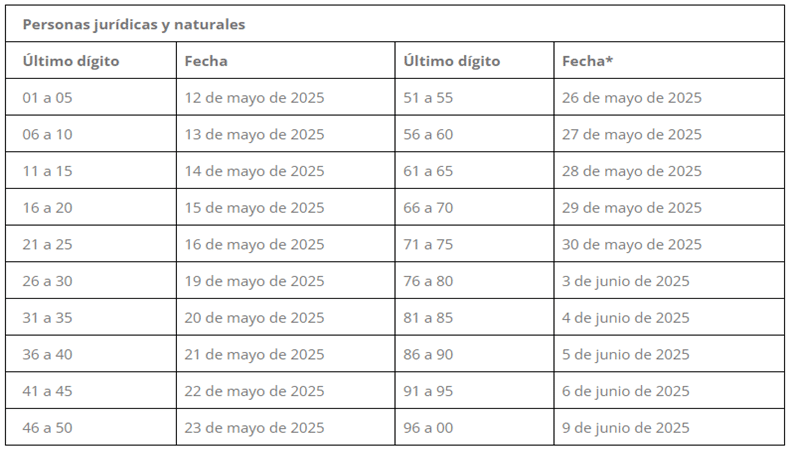

¿Cuáles son los plazos para presentar la información exógena?

La información se debe reportar dentro de los plazos señalados de acuerdo con la calidad de, persona jurídica o persona natural que se posea en el momento de informar.

¿Cómo se presenta la información exógena?

La información exógena se debe presentar de forma electrónica a través del portal web de la DIAN. La DIAN ha dispuesto de una aplicación gratuita llamada «Presenta exógena» para facilitar la elaboración y presentación de la información.

Sanciones por no presentar la información exógena

El no presentar la información exógena en los plazos establecidos o hacerlo de forma incorrecta puede acarrear las siguientes sanciones:

- 1 % de las sumas sobre las que no se suministró la información exigida.

- 0,7 % de las sumas sobre las que se suministró información errónea.

- 0,5 % de las sumas sobre las que se suministró información de forma extemporánea.

- Cuando no sea posible establecer la base para tasar la sanción o la información no tuviere cuantía, la sanción será de 0,5 UVT ($21.206 por 2023) por cada dato no suministrado o incorrecto.

- Desconocimiento de costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones.

Recomendaciones para la presentación de la información exógena

A continuación, se presentan algunas recomendaciones para la presentación de la información exógena:

- Planificar con anticipación: Es importante comenzar a planificar la presentación de la información exógena con anticipación para evitar inconvenientes en el último momento.

- Recopilar la información: Es necesario recopilar toda la información necesaria para la presentación de la información exógena, como los datos de los proveedores, clientes y empleados, así como los detalles de las transacciones realizadas.

- Utilizar un software adecuado: Existen diferentes software en el mercado que pueden ayudar a facilitar la elaboración y presentación de la información exógena.

- Verificar la información: Es importante verificar cuidadosamente la información antes de presentarla para evitar errores.

- Presentar la información en los plazos establecidos: Es importante presentar la información exógena en los plazos establecidos para evitar sanciones.

El cumplimiento de la obligación de presentar información exógena es de vital importancia para las empresas, es recomendable que las empresas se asesoren con un profesional contable para asegurarse de cumplir con todos los requisitos legales y evitar sanciones.

Para obtener más información sobre obligaciones tributarias de las pymes y/o como evitarlas o enfrentarlas, es recomendable buscar asesoramiento profesional, con un contador o un abogado especializado en temas fiscales. En Accountask con gusto te atenderemos.